TEL:13806188250 江先生

TEL:13806188250 江先生 QQ:448484380

QQ:448484380 bill@wincrosoft.com

bill@wincrosoft.com

TEL:13806188250 江先生

TEL:13806188250 江先生 QQ:448484380

QQ:448484380 bill@wincrosoft.com

bill@wincrosoft.com

企業(yè)級服務(wù)投資熱度在2015年時(shí)已經(jīng)開(kāi)始顯現。2015年被稱(chēng)為企業(yè)級服務(wù)的融資元年,獲投案例集中,融資金額屢創(chuàng )新高。企業(yè)級服務(wù)市場(chǎng)本身行業(yè)空間巨大,且目前為止仍然未有龍頭公司出現,市場(chǎng)逐步意識到這樣一個(gè)現狀也紛紛拓展業(yè)務(wù)鏈。

1 從消費級到企業(yè)級

1.1 消費級互聯(lián)網(wǎng)已成一片紅海

近年來(lái),C端市場(chǎng)資本投入不斷擴大,然而,消費級市場(chǎng)企業(yè)生存狀況卻不容樂(lè )觀(guān)。對于初創(chuàng )公司而言,服務(wù)個(gè)人的C端業(yè)務(wù)黏性低,享受優(yōu)惠后客戶(hù)流失情況嚴重,業(yè)務(wù)難以持續開(kāi)展并形成穩定收入;從行業(yè)角度來(lái)看,資本大量進(jìn)入提高了競爭門(mén)檻,C端市場(chǎng)已經(jīng)形成了一個(gè)新的競爭局面,BAT等巨頭把持著(zhù)流量入口,各個(gè)細分領(lǐng)域龍頭也加速了結盟的步伐。因此,C端市場(chǎng)的投資難度正在加大,投資吸引力逐漸下降。

C端市場(chǎng)融資規模不斷擴大,投資門(mén)檻正在持續升高。2014年滴滴打車(chē)8億美金的C、D輪融資額就已經(jīng)非常驚人,去年其E、F輪融資額直接來(lái)到31億美金;螞蟻金服成立僅九個(gè)月后就獲得17.9億美金的A輪融資,神州專(zhuān)車(chē)、蔚來(lái)汽車(chē)的A、B輪融資額就和2014年滴滴打車(chē)的C、D輪持平。

從C端市場(chǎng)投資門(mén)檻驟升可以看出,實(shí)力相對弱的投資者逐漸難以入局,比如滴滴出行E、F輪的投資者就是中投公司、中國平安、阿里、騰訊等,螞蟻金服的A輪投資者包括全國社保基金、國開(kāi)金融、國內大型保險公司等8家戰略投資者,其中社保基金占股約5%,占股最少的也投資了1億美金以上。

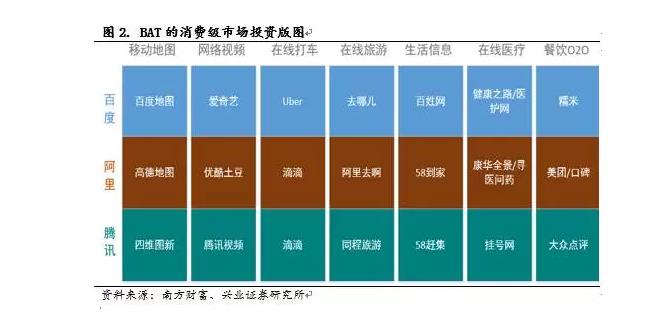

BAT版圖清晰,后來(lái)者難以進(jìn)入。在C端市場(chǎng)的競爭當中,BAT在電商、網(wǎng)絡(luò )視頻、網(wǎng)絡(luò )訂餐等領(lǐng)域有絕對優(yōu)勢,在其他領(lǐng)域也布局廣泛,并依靠資源優(yōu)勢逐步壯大,目前后來(lái)者已經(jīng)難以進(jìn)入。

以外賣(mài)市場(chǎng)為例,15年6月百度宣布200億元投資糯米后,阿里7月份復活口碑網(wǎng),形成餓了么、美團外賣(mài)、百度外賣(mài)、口碑外賣(mài)四家競爭的局面,16年4月,餓了么宣布獲得阿里、螞蟻金服12.5億美元戰略投資,此次融資后餓了么估值達到45.5億美元。百度外賣(mài)也傳出3-5億美元的B輪融資。目前,外賣(mài)市場(chǎng)已經(jīng)被餓了么、美團、百度外賣(mài)三家瓜分,而在他們背后,分別是阿里、新美大(美團和大眾點(diǎn)評)、百度三方主導。BAT支持外賣(mài)平臺補貼、搶占流量,初創(chuàng )公司難以在夾縫中求生。

網(wǎng)絡(luò )視頻領(lǐng)域同樣如此。阿里56億美元現金買(mǎi)下優(yōu)酷土豆,百度旗下愛(ài)奇藝3.7億美金收購PPS視頻業(yè)務(wù),騰訊借助微信推廣騰訊視頻,并與搜狐結盟。原有視頻網(wǎng)站平臺,酷6、56、快播等在競爭下已經(jīng)逐漸淡出。網(wǎng)絡(luò )視頻領(lǐng)域帶寬和版權消耗巨大,整體盈利建立在大規模用戶(hù)基礎之上,缺乏資源的小公司只能出局。

721法則下的并購浪潮席卷,競爭已趨白熱化。2015年全行業(yè)的并購共宣布9701項,其中互聯(lián)網(wǎng)行業(yè)并購宣布836例,涉及金額518億美元,環(huán)比增長(cháng)197%,其中大部分為消費級市場(chǎng)企業(yè)。國內市場(chǎng)截止今年上半年,僅僅排名前十的投資并購就涉及2660億元人民幣,幾乎是去年上半年的兩倍,市場(chǎng)競爭越發(fā)劇烈。來(lái)自NVCA的統計數據表明,目前全球科技融資數額已經(jīng)逼近2000年科技泡沫時(shí)的頂峰,但是項目數量減少了一半,這也進(jìn)一步說(shuō)明市場(chǎng)競爭加劇,資本更加關(guān)注商業(yè)模式得到驗證的公司,頭部公司721格局凸顯。

在這樣的競爭局面下,2015年,C端市場(chǎng)迎來(lái)了一波創(chuàng )業(yè)公司倒閉潮,其中多數公司僅開(kāi)設一年。目前,C端市場(chǎng)進(jìn)入壁壘較高,創(chuàng )業(yè)者在創(chuàng )意、啟動(dòng)資金、技術(shù)等方面都面臨極大挑戰,還要面對巨頭的聯(lián)合擠壓與業(yè)務(wù)低黏性帶來(lái)的客戶(hù)流失,競爭壓力越發(fā)難以承受。

與之相對,企業(yè)級服務(wù)市場(chǎng)競爭尚未激烈,巨頭滲透率較低。目前,資本開(kāi)始朝B端市場(chǎng)轉移,去挖掘這一藍海市場(chǎng)。

1.2 對標美國:2B與2C將走向平衡

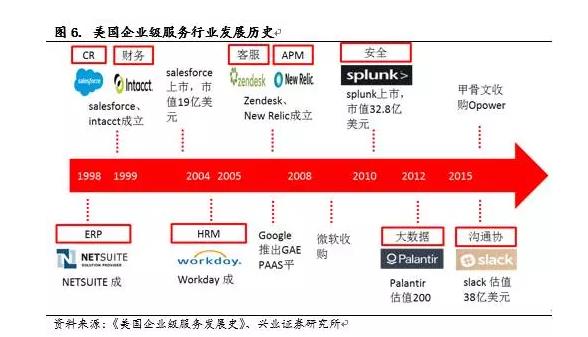

相較于中國,美國2B領(lǐng)域公司已在數十年發(fā)展后較為成熟。1999年后,伴隨著(zhù)Salesforce和Intacct的成立,CRM、ERP、財務(wù)等傳統內部管理領(lǐng)域的企業(yè)級公司大量出現,產(chǎn)品主要為細分領(lǐng)域的服務(wù)軟件,美國企業(yè)級服務(wù)領(lǐng)域正式開(kāi)始發(fā)展。

2005年以來(lái),Workday、Zendesk等公司相繼上市,其后,企業(yè)社交、客服、招聘等新領(lǐng)域也開(kāi)始涌現一批企業(yè)級應用提供商,形成了相對完整的產(chǎn)業(yè)鏈條。這一時(shí)期,部分成熟的公司開(kāi)始向客戶(hù)企業(yè)提供全套解決方案,打造平臺型服務(wù)。美國企業(yè)級市場(chǎng)已逐漸進(jìn)入青壯年期,各垂直領(lǐng)域存在不同程度的競爭。

盡管競爭已經(jīng)較為激烈,但美國資本市場(chǎng)對于2B企熱度仍然不減。2010年以來(lái),隨著(zhù)云計算、大數據時(shí)代的到來(lái),新型企業(yè)級服務(wù)模式不斷涌現,已有領(lǐng)域企業(yè)也對原業(yè)務(wù)進(jìn)行升級換代。Slack、Palantir、Wework等非上市公司相繼出現,估值高企,行業(yè)仍在資本推動(dòng)下不斷發(fā)展革新。

據《2015年信息經(jīng)濟報告》,2013年全球B2B產(chǎn)值為15萬(wàn)億美元,B2C產(chǎn)值約為1.2萬(wàn)億元,規模遠小于B2B。在美國風(fēng)險投資領(lǐng)域,約為40%的投資投向2B領(lǐng)域,而在中國,這一比例大約只有5%。目前,美國規模以上企業(yè)數約為2700萬(wàn)家,相比中國的2200萬(wàn)家,僅多出500萬(wàn),然而在2B領(lǐng)域的投資力度卻大得多。對標美國,中國的企業(yè)級服務(wù)行業(yè)才剛剛起步,有極大的發(fā)展空間。

1.3 資本轉向趨勢已經(jīng)出現

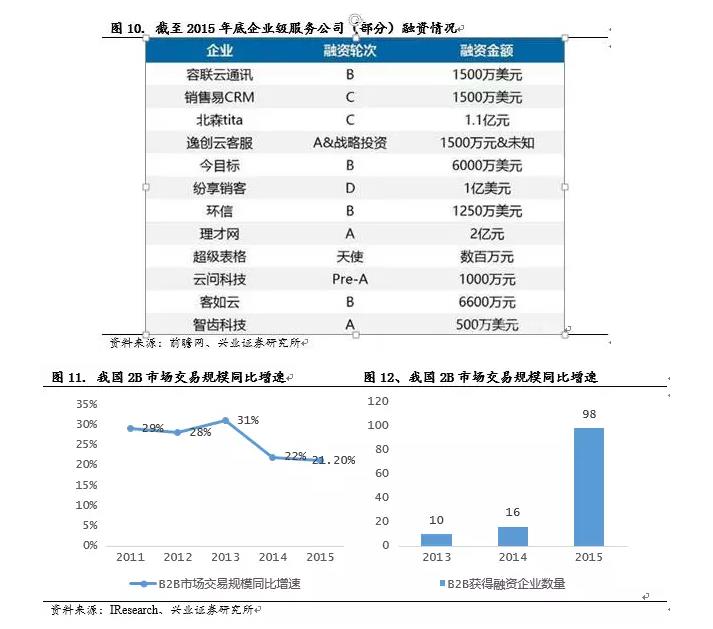

企業(yè)級服務(wù)投資熱度在2015年時(shí)已經(jīng)開(kāi)始顯現。2015年被稱(chēng)為企業(yè)級服務(wù)的融資元年,獲投案例集中,融資金額屢創(chuàng )新高。據統計,2015年一共發(fā)生了111起融資事件,融資金額近40億人民幣。

企業(yè)級服務(wù)市場(chǎng)本身行業(yè)空間巨大,且目前為止仍然未有龍頭公司出現,市場(chǎng)逐步意識到這樣一個(gè)現狀也紛紛拓展業(yè)務(wù)鏈。以B2B平臺為例,包括京東、蘇寧、天貓等多家電商巨頭已先后上線(xiàn)獨立的企業(yè)采購平臺,開(kāi)展2B業(yè)務(wù)。一級市場(chǎng)投資熱度在過(guò)去兩年里也開(kāi)始上升。過(guò)去兩年在企業(yè)服務(wù)領(lǐng)域,IDG資本投資了近50家企業(yè),紅杉中國則投資了近30家企業(yè),經(jīng)緯中國在這一領(lǐng)域投資了近30家企業(yè)。從整體看,2015拿到投資的2B企業(yè)達到98家,相比2014年獲得了大幅增長(cháng),受到資本的青睞從側面印證了行業(yè)高速發(fā)展機會(huì )的到來(lái)。

2016年上半年,企業(yè)級服務(wù)投資熱度持續。截止7月已有超過(guò)40起融資事件發(fā)生。從融資輪次來(lái)看,多集中于A(yíng)輪及天使輪,占比接近40%。融資金額方面,1000至5000萬(wàn)區間最多,上億融資亦不在少數。其中一批優(yōu)秀的創(chuàng )業(yè)企業(yè)獲得了B輪及以上融資,部分融資額度超過(guò)2億美元。在眾多明星公司中,北森、OneAPM、銷(xiāo)售易、今目標、分享銷(xiāo)客、環(huán)信等創(chuàng )業(yè)公司都獲得了千萬(wàn)美元級別以上的融資。

2 企業(yè)級服務(wù)市場(chǎng)擴大催生新藍海

2.1 天時(shí):企業(yè)數量增加,創(chuàng )造企業(yè)級服務(wù)新空間

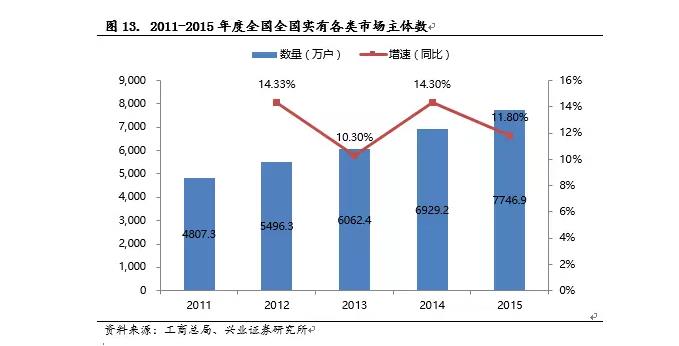

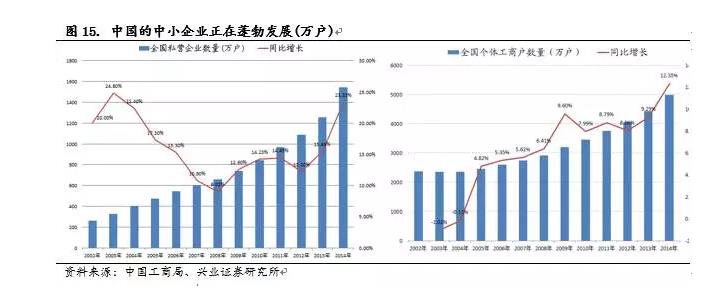

近年來(lái)企業(yè)數量快速增長(cháng),創(chuàng )造企業(yè)級服務(wù)需求新空間。根據國家工商局工商總局發(fā)布2015年度全國市場(chǎng)發(fā)展相關(guān)數據統計,全國實(shí)有各類(lèi)市場(chǎng)主體7746.9萬(wàn)戶(hù),比2014年增長(cháng)11.8%,注冊資本175.5萬(wàn)億元,增長(cháng)35.8%。我國每千人擁有企業(yè)量達16戶(hù),較2014年年底的13.3戶(hù)增長(cháng)了20.1%。。2B服務(wù)立足于企業(yè)之上,快速增加的企業(yè)數量,無(wú)疑會(huì )使得企業(yè)級服務(wù)的市場(chǎng)空間不斷擴大。

在企業(yè)數量比率上,截至2015年,中國每千人企業(yè)數量達16戶(hù),相比美國等發(fā)達國家每千人企業(yè)數量約50戶(hù)、中等國家每千人企業(yè)數量約20-30戶(hù)的水平尚有較大提升空間。

增量企業(yè)對于外部服務(wù)提供商更易接受。存量企業(yè)經(jīng)過(guò)數年的發(fā)展,其技術(shù)、產(chǎn)品都已經(jīng)經(jīng)歷了一段時(shí)間的積累,商業(yè)邏輯得到部分驗證,在營(yíng)銷(xiāo)、人力資源管理、IT等領(lǐng)域往往已經(jīng)配備了專(zhuān)業(yè)團隊,無(wú)需更多引入外部服務(wù),因此服務(wù)提供壁壘較高,企業(yè)級服務(wù)提供商難以作為外來(lái)者進(jìn)入原有存量企業(yè)業(yè)務(wù)體系。

相對而言,新增的企業(yè)由于發(fā)展時(shí)間較短,自身業(yè)務(wù)形式?jīng)]有明確,也尚未形成成熟的體系,特別是在IT等需要投入固定成本的環(huán)節,或在財務(wù)、法務(wù)等有一定專(zhuān)業(yè)化分工的領(lǐng)域,建設并未完善。自身業(yè)務(wù)的不確定性使得他們在初創(chuàng )階段往往不愿意投入大量資源進(jìn)行基礎設施建設,而是愿意購買(mǎi)外界企業(yè)級服務(wù)。另外,增量企業(yè)中部分年輕經(jīng)營(yíng)者對于互聯(lián)網(wǎng)接受程度更高,在使用軟件工具,使用互聯(lián)網(wǎng)、特別是移動(dòng)互聯(lián)網(wǎng)的習慣已經(jīng)形成,在使用企業(yè)級服務(wù)、特別是企業(yè)級云服務(wù)方面所需的前期教育成本更低。總體而言,新增部分的企業(yè)數量眾多,且企業(yè)級服務(wù)提供商更容易進(jìn)入。

“大眾創(chuàng )業(yè),萬(wàn)眾創(chuàng )新”政策背景下,中小企業(yè)開(kāi)始扮演重要角色。15年6月國務(wù)院印發(fā)了《國務(wù)院關(guān)于大力推進(jìn)大眾創(chuàng )業(yè)萬(wàn)眾創(chuàng )新若干政策措施的意見(jiàn)》,從政策層面確立了大力推進(jìn)大眾創(chuàng )業(yè)萬(wàn)眾創(chuàng )新和推動(dòng)實(shí)施“互聯(lián)網(wǎng)+”行動(dòng)的路線(xiàn)。意見(jiàn)中指出,要加快設立國家新興產(chǎn)業(yè)創(chuàng )業(yè)投資引導基金和國家中小企業(yè)發(fā)展基金,逐步建立支持創(chuàng )業(yè)創(chuàng )新和新興產(chǎn)業(yè)發(fā)展的市場(chǎng)化長(cháng)效運行機制。促進(jìn)國家新興產(chǎn)業(yè)創(chuàng )業(yè)投資引導基金、國家中小企業(yè)發(fā)展等基金等協(xié)同聯(lián)動(dòng)。支持各類(lèi)創(chuàng )業(yè)創(chuàng )新大賽。加強和完善中小企業(yè)公共服務(wù)平臺網(wǎng)絡(luò )建設。進(jìn)一步完善創(chuàng )新型中小企業(yè)上市股權激勵和員工持股計劃制度規則。從投資、人才、平臺建設等各個(gè)角度支持中小企業(yè)的發(fā)展。

截至2016年年初,全國中小企業(yè)戶(hù)數約為4200萬(wàn)戶(hù),占總企業(yè)數的95%以上。這些中小企業(yè)提供了近80%的城鎮就業(yè)崗位,工業(yè)總產(chǎn)值、銷(xiāo)售收入、實(shí)現利稅分別占到全國總量的60%、57%和40%。從這些數據可以看出,我國中小企業(yè)已經(jīng)成為國民經(jīng)濟中最為活躍的力量。

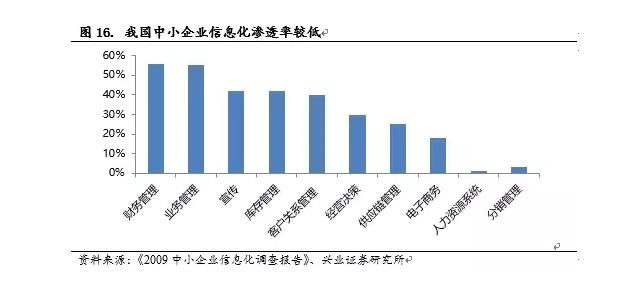

中小企業(yè)現有信息化、專(zhuān)業(yè)化程度較低,有意愿通過(guò)引入企業(yè)級服務(wù)提供商等方式提高信息化水平。目前,我國中小企業(yè)信息化水平整體較低,企業(yè)級服務(wù)滲透率不高。根據2009年中小企業(yè)信息化調查報告,只有在財務(wù)管理、業(yè)務(wù)管理、宣傳、庫存管理等領(lǐng)域滲透率超過(guò)40%,而在支持決策、供應鏈管理等領(lǐng)域滲透率都較低。特別是人力資源管理和分銷(xiāo)系統,對標美國,已經(jīng)出現Salesforce等企業(yè)級服務(wù)巨頭,據Gartner數據,2013年美國銷(xiāo)售管理軟件的市場(chǎng)規模是財務(wù)管理軟件規模的兩倍,然而國內滲透率卻不足5%。

此外,根據《2016年中小企業(yè)信息化行業(yè)現狀及發(fā)展趨勢分析報告》中提供的最新數據,我國中小企業(yè)只有10%左右實(shí)施了ERP和CRM方案,6%左右實(shí)施了SCM方案,進(jìn)入了信息化的高級階段,絕大多數企業(yè)的信息化水平仍停留在文字處理、財務(wù)管理等辦公自動(dòng)化及勞動(dòng)人事管理階段,局域網(wǎng)的應用也主要處在信息共享層面上,生產(chǎn)控制方面的應用較少。

與信息化、專(zhuān)業(yè)化水平較低的現狀相反,大部分中小企業(yè)有意愿通過(guò)引入企業(yè)級服務(wù)提供商等方式提高信息化水平,來(lái)更好地了解市場(chǎng)信息,擴大銷(xiāo)售能力。根據《2014年中國中小企業(yè)信息化建設調查報告》,46.5%的企業(yè)希望通過(guò)信息化與企業(yè)級服務(wù)擴大銷(xiāo)售區域,28.5%強調控制銷(xiāo)售成本;48.1%的企業(yè)希望發(fā)現更多客戶(hù),39.8%管好現有客戶(hù)資料;50.8%的企業(yè)希望通過(guò)信息化和企業(yè)級服務(wù)提高產(chǎn)品或服務(wù)質(zhì)量;此外,還有企業(yè)管理、生產(chǎn)研發(fā)等多方面的需求。

因此,隨著(zhù)企業(yè)數量的不斷增加,企業(yè)級服務(wù)的市場(chǎng)空間也在隨之擴大,同時(shí),伴隨著(zhù)企業(yè)信息化、精細化運營(yíng)需求提升,國內新增企業(yè)在企業(yè)級服務(wù)需求上有巨大潛力。對企業(yè)級服務(wù)提供商而言,存在大量新進(jìn)機會(huì )。

2.2 地利:技術(shù)進(jìn)步帶來(lái)企業(yè)級服務(wù)新機遇

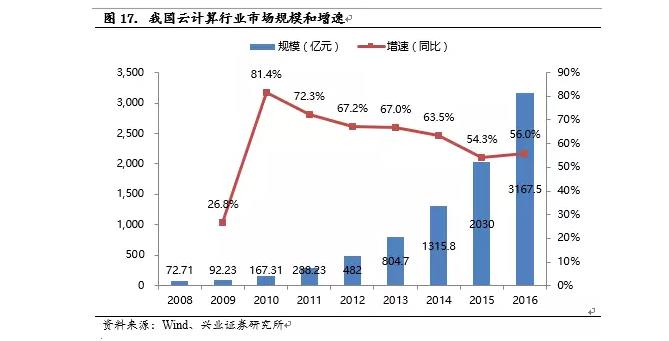

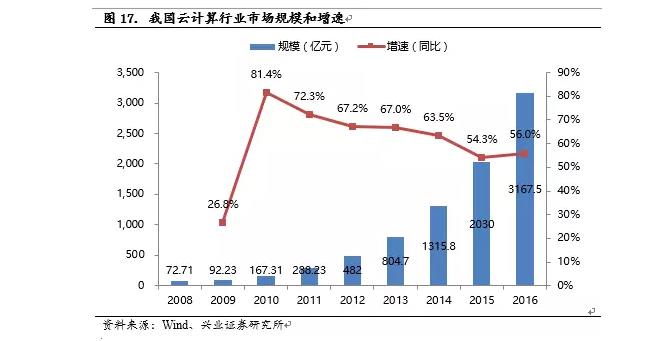

云計算的爆發(fā)式增長(cháng)降低企業(yè)級服務(wù)提供商進(jìn)入門(mén)檻

我國云計算行業(yè)呈爆發(fā)式增長(cháng)態(tài)勢,遠超世界增速。預計2016年底,云計算行業(yè)整體規模將達到3000億元。云計算行業(yè)整體的高景氣度與IaaS 層的快速擴張為SaaS等企業(yè)級服務(wù)的發(fā)展打下良好基礎。

傳統IT建設會(huì )增加企業(yè)級服務(wù)提供商運營(yíng)負擔。例如:市場(chǎng)上的OA服務(wù)商需要面對客戶(hù)數據增長(cháng)所帶來(lái)的不斷增長(cháng)的服務(wù)器等硬件采購壓力,數據庫出現暫時(shí)故障往往會(huì )導致用戶(hù)頁(yè)面癱瘓;面向企業(yè)用戶(hù)的電商網(wǎng)站在業(yè)務(wù)量擴張之后,無(wú)法及時(shí)跟進(jìn)基礎設施建設,用戶(hù)訂單丟失、用戶(hù)信息泄漏往往造成非常大的損失。服務(wù)商自建或者擴建數據庫的過(guò)程中需要采購機器、架構搭建、租用辦公設備和區域等等,完成整個(gè)周期之后最佳的發(fā)展周期往往已經(jīng)錯過(guò)了,而且購機成本、托管成本、停機維護成本對中小服務(wù)商來(lái)說(shuō)是巨大的經(jīng)營(yíng)壓力,這部分固有支出也限制了服務(wù)商后期的內生增長(cháng)和外延拓展。

云計算等技術(shù)的普及使得服務(wù)商可以選擇一條輕資產(chǎn)的發(fā)展路徑,節省成本,專(zhuān)注產(chǎn)品研發(fā)與客戶(hù)拓展。在阿里云、AWS這樣的平臺出現并逐漸受到認可后,許多中小服務(wù)商開(kāi)始選擇通過(guò)它們把數據庫搭建在云端,進(jìn)而省去采購機器、架構搭建、辦公設備和辦公環(huán)境租用的高昂成本,使得服務(wù)商在后期發(fā)展中更具靈活性。例如:關(guān)系型數據庫,服務(wù)商可以將客戶(hù)數據通過(guò)通用的工具存儲到云端,存儲完成后云服務(wù)商會(huì )自動(dòng)將數據進(jìn)行多時(shí)間點(diǎn)備份,用戶(hù)可以在各個(gè)時(shí)間點(diǎn)上隨意選擇需要的數據資源,這一功能使得服務(wù)商無(wú)需自行建設備用機房,一些在特殊時(shí)間面臨流量高峰的服務(wù)商也無(wú)須擔心故障會(huì )降低經(jīng)營(yíng)業(yè)績(jì)。

按需收費,靈活便利。針對不同流量使用情況,可以選擇不同規模的云計算服務(wù)。中小型企業(yè)服務(wù)商在業(yè)務(wù)開(kāi)展初期客流量較少,可以選擇費用較低的方案,當后期業(yè)務(wù)擴張以后,可以根據業(yè)務(wù)量彈性擴容。這種方式緩解了中小型服務(wù)商的資金壓力,也很大程度上降低了企業(yè)的經(jīng)營(yíng)風(fēng)險,讓企業(yè)可以在業(yè)務(wù)開(kāi)展不達預期時(shí)妥善退出而不需要面對高昂的固定成本損失。根據云計算廠(chǎng)商的數據,一部50G的RDS整個(gè)費用只有自建數據庫的八分之一,搭配云服務(wù)器使用內網(wǎng)流量還可以全部免費。

總體來(lái)看,借助云計算中小服務(wù)商可以顯著(zhù)降低軟硬件資源投入成本,以輕資產(chǎn)的方式搭建屬于自己的網(wǎng)站和互聯(lián)網(wǎng)服務(wù),并將重心專(zhuān)注于創(chuàng )業(yè)和創(chuàng )新上面。此外,云計算所提供的隨時(shí)隨地使用云服務(wù)、部署和擴展速度快等優(yōu)點(diǎn),深刻適合中小服務(wù)商的特點(diǎn),中小服務(wù)商享受到云計算帶來(lái)紅利之后,開(kāi)始在企業(yè)服務(wù)市場(chǎng)上嶄露頭角,這在一定程度上提高了整個(gè)市場(chǎng)的熱度。

移動(dòng)互聯(lián)網(wǎng)的成熟與滲透開(kāi)拓企業(yè)級服務(wù)新空間

根據易觀(guān)智庫預測數據顯示,2015年中國移動(dòng)互聯(lián)網(wǎng)用戶(hù)規模達到7.9億人,較2014年增長(cháng)了8.4%。預計到2018年,中國移動(dòng)互聯(lián)網(wǎng)用戶(hù)規模將達到8.9億人。用戶(hù)規模人數增速放緩,滲透率趨于平穩。目前這一市場(chǎng)已經(jīng)較為成熟,移動(dòng)互聯(lián)網(wǎng)的使用習慣已經(jīng)在全國范圍內形成。

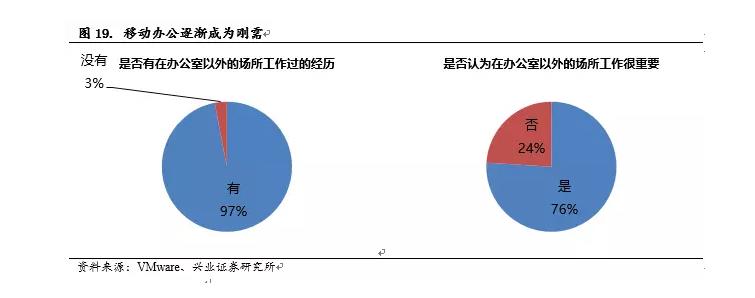

移動(dòng)辦公逐漸成為剛需,企業(yè)與企業(yè)員工對在線(xiàn)服務(wù)的依賴(lài)加強。移動(dòng)互聯(lián)網(wǎng)時(shí)代不僅在消費端迎來(lái)變革,在企業(yè)端也改變了傳統的辦公方式,越來(lái)越多的企業(yè)員工開(kāi)始選擇更便捷的移動(dòng)化辦公方式,處理客戶(hù)訂單,與上下游廠(chǎng)商進(jìn)行交流等通常需要在辦公室完成的工作開(kāi)始在出差、外勤途中完成。根據Vmware發(fā)布的《2014年消費者調查報告》,在受訪(fǎng)的中國員工中,76.0%的用戶(hù)認為在辦公室以外場(chǎng)所工作很重要,這在參與調查的亞太區所有國家中排名首位。從企業(yè)發(fā)展的角度來(lái)看,員工的工作效率是企業(yè)能否搶得市場(chǎng)先機的必備條件,由此導致移動(dòng)辦公成為員工提高效率、企業(yè)提高效益的主要手段,也是衡量企業(yè)和員工核心競爭力的參考因素之一,企業(yè)服務(wù)市場(chǎng)被進(jìn)一步打開(kāi)。

移動(dòng)辦公為企業(yè)信息化行業(yè)帶來(lái)變革與洗牌的新機遇。傳統PC互聯(lián)網(wǎng)時(shí)代,國內涌現出用友、金蝶等傳統辦公軟件平臺,同時(shí),國外微軟、SAP、Oracle等公司旗下的軟件也一直保持著(zhù)無(wú)法撼動(dòng)的王者地位。然而在移動(dòng)化席卷的浪潮中,基于PC端的傳統辦公系統逐漸暴露出操作復雜、維護成本高、使用頻次低、受時(shí)間地域約束等問(wèn)題,客戶(hù)開(kāi)始衍生出便捷、輕量化的移動(dòng)辦公需求。然而,傳統辦公軟件由于已經(jīng)打下PC時(shí)代烙印,直接轉型存在思維、技術(shù)、銷(xiāo)售團隊等眾多困難,因此,行業(yè)有機會(huì )在移動(dòng)化浪潮席卷之下重新洗牌,專(zhuān)攻移動(dòng)化辦公的企業(yè)級服務(wù)產(chǎn)品也因此面臨新機遇。

大量企業(yè)服務(wù)商開(kāi)始提供移動(dòng)端產(chǎn)品。目前,已經(jīng)有眾多企業(yè)級服務(wù)提供商看到新的機遇,開(kāi)始提供移動(dòng)端產(chǎn)品。以移動(dòng)客服、即時(shí)通訊服務(wù)商環(huán)信為例,環(huán)信移動(dòng)客服是全媒體智能云客服平臺,支持移動(dòng)端手機客服后臺操作,幫助商家做到隨時(shí)隨地7*24小時(shí)服務(wù)客戶(hù)。環(huán)信APP客服區別于電話(huà)的同步溝通模式,APP客服的異步溝通模式,使客服人員在回答顧客問(wèn)題時(shí)可以同步去完成其他任務(wù),有利于在移動(dòng)互聯(lián)網(wǎng)環(huán)境下提高工作效率且符合消費者的碎片化操作習慣。而且在環(huán)信移動(dòng)客服中,客服人員可查看客戶(hù)的訪(fǎng)問(wèn)軌跡,提前了解客戶(hù)意向,準確把握客戶(hù)需求,進(jìn)行精準營(yíng)銷(xiāo),不遺漏一個(gè)商機。截止2016年上半年,公司已經(jīng)服務(wù)了超過(guò)8萬(wàn)家APP客戶(hù),其中不乏神州專(zhuān)車(chē)、國美在線(xiàn)、獵聘網(wǎng)這樣的大型客戶(hù)。除了即時(shí)通訊領(lǐng)域以外,CRM等領(lǐng)域由于其業(yè)務(wù)特點(diǎn),也在不斷推出移動(dòng)端產(chǎn)品。

2.3 人和:成本上漲,帶動(dòng)共享經(jīng)濟形態(tài)下的2B服務(wù)需求

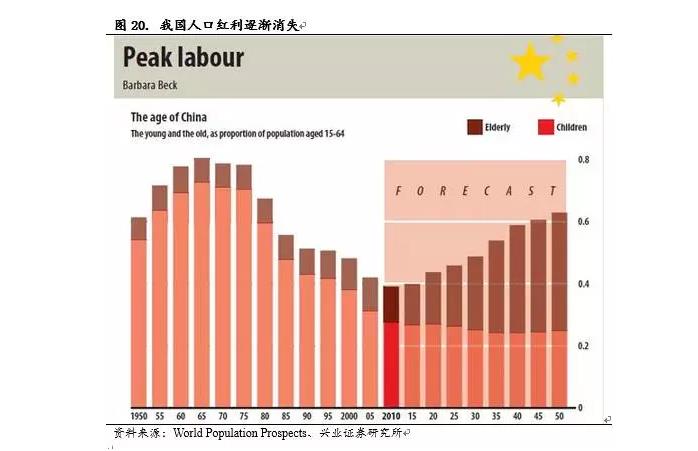

人口紅利消失,勞動(dòng)力成本上升。中國龐大的人口紅利正在逐漸消失,在過(guò)去的二十年內,勞動(dòng)力人口(15歲-64歲年齡段)的年增長(cháng)率第一次轉為負數,到2030年,年輕人口(即15歲-39歲的群體)所占的比例將有可能從2013年的38%下降到28%。伴隨而來(lái)的是人力成本的不斷上升,自2005年以來(lái)的十年期間,中國的勞動(dòng)力成本上升了五倍,比1995年漲了15倍。

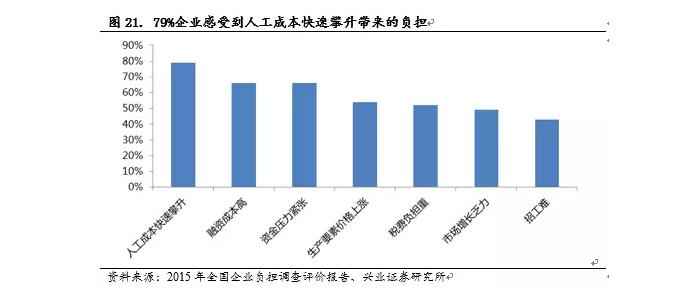

2015年全國企業(yè)負擔調查評價(jià)報告調查顯示,人工成本快速攀升、要素成本上升、融資難和貴是企業(yè)面臨的主要困難。其中,人工成本快速攀升是企業(yè)反映最突出的問(wèn)題,79%的企業(yè)反映了這個(gè)問(wèn)題,比例比上年提高了10個(gè)百分點(diǎn)。2010年,一線(xiàn)城市普通勞動(dòng)力成本每月約3500元,這一價(jià)格相對于3000元左右的普通電腦成本并不高,許多企業(yè)、特別是規模較小的企業(yè)往往選擇使用人工替代機器與信息化設備。然而近年來(lái),一線(xiàn)城市普通勞動(dòng)力平均成本已上漲到6000以上,未來(lái)這一上漲趨勢還將持續,因此企業(yè)變得對勞動(dòng)力成本更加敏感,用勞動(dòng)力替代機器與信息化設備已不再是一個(gè)明智的選擇。

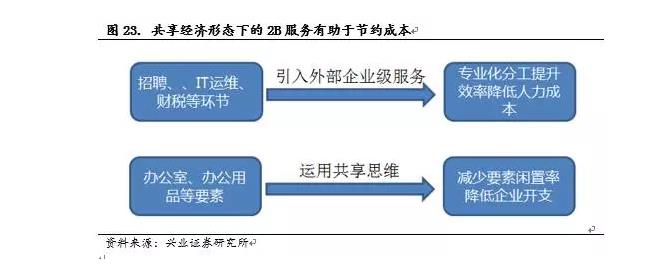

引入外部企業(yè)級服務(wù),專(zhuān)業(yè)化分工提升效率降低人力成本。對于招聘、前臺、IT運維、財稅等環(huán)節,企業(yè)的傳統做法是設立專(zhuān)門(mén)部門(mén)負責相關(guān)事務(wù),對于大型企業(yè),以上業(yè)務(wù)都有一定復雜度,設立專(zhuān)門(mén)部門(mén)的做法是合理的。然而對于規模較小的企業(yè),設立專(zhuān)門(mén)部門(mén)容易造成人員閑置、資源浪費,虛增企業(yè)人力成本;而一個(gè)人身兼數職,又容易由于工作的不專(zhuān)業(yè)出現錯誤。因此,如果能通過(guò)專(zhuān)業(yè)化分工、協(xié)作、共享的方式,通過(guò)引入外部企業(yè)級服務(wù),把非核心的環(huán)節外包出去,把核心環(huán)節汲取其他企業(yè)的資源與優(yōu)勢,才是企業(yè)效用的最大化,既有利于工作高效專(zhuān)業(yè)完成,也不會(huì )因為人員閑置導致人力成本浪費,使規模較小的企業(yè)將有限資源集中在核心業(yè)務(wù)上。

辦公租金價(jià)格居高不下限制企業(yè)發(fā)展。近年來(lái),商鋪、辦公室等要素價(jià)格不斷上升。如果將時(shí)間周期延長(cháng),這一上漲趨勢更為明顯。以上海市地標金茂大廈寫(xiě)字樓為例,在2010年,租金為8-12元/平方米/天,而近期其均價(jià)已經(jīng)上漲至16元以上,6年來(lái)增長(cháng)了60%。與寫(xiě)字樓租賃最相關(guān)的金融、IT以及專(zhuān)業(yè)服務(wù)等行業(yè)需求的不斷膨脹,驅動(dòng)著(zhù)寫(xiě)字樓吸納量的不斷攀升,再疊加稅制改革等因素的影響,導致寫(xiě)字樓租金持續上漲,小微企業(yè)的生存空間被不斷壓縮。

運用共享思維,減少要素閑置率降低企業(yè)開(kāi)支。對于企業(yè)而言,辦公室、辦公用品并非一直處于使用狀態(tài),事實(shí)上很多時(shí)候是閑置的。例如辦公室,由于人員出差、人事變動(dòng)、移動(dòng)辦公等原因,部分工位長(cháng)期沒(méi)有使用者。對于資源充足的大型企業(yè)而言,這一浪費可以接受。然而對于現金流緊張資源有限的初創(chuàng )型企業(yè)而言,租用整間辦公室會(huì )造成較大負擔,在租用后又將其閑置,對初創(chuàng )企業(yè)而言極為“奢侈”。由于這一原因,wework模式開(kāi)始興起。wework模式是用折扣價(jià)格租下整層寫(xiě)字樓,然后分隔成單獨的辦公空間,出租給愿意挨著(zhù)辦公的初創(chuàng )企業(yè)和小公司,向他們收取會(huì )員費,會(huì )員獲得的不再僅僅是一塊面積或一張工位,還包括前臺、會(huì )議室、茶水吧和休閑區等公共資源。會(huì )員費根據能享受服務(wù)的多少劃分為不同的標準。這一模式有效減少了資源閑置帶來(lái)的浪費,對于員工人數不定的初創(chuàng )企業(yè)而言,大幅度減少了租用整間辦公室帶來(lái)的要素開(kāi)支。

共享經(jīng)濟下企業(yè)級服務(wù)已經(jīng)開(kāi)始成長(cháng)。近年來(lái),共享經(jīng)濟思維下的企業(yè)級服務(wù)逐漸涌現,在人力資源、辦公室出租、閑置辦公用品共享等領(lǐng)域均有涉足。在人力資源領(lǐng)域,北森等公司為企業(yè)提供專(zhuān)業(yè)的招聘、人才管理等SaaS服務(wù)。在財稅領(lǐng)域,豐東股份、神州易橋等公司以線(xiàn)上+線(xiàn)下相結合的方式,代替中小企業(yè)完成工商登記、稅務(wù)管理等工作。法務(wù)提供商快法務(wù)則利用互聯(lián)網(wǎng)對接專(zhuān)業(yè)法律人士的閑置時(shí)間和初創(chuàng )企業(yè)的法律服務(wù)需求,服務(wù)價(jià)格僅是傳統服務(wù)的三分之一。在辦公室、辦公用品租用等領(lǐng)域,出了上文提到的wework外,國內也有氪空間等提供辦公室共享的企業(yè)。另外,中國最大的印刷和定制品電商平臺陽(yáng)光印網(wǎng)整合了4000余家供應廠(chǎng)商,調動(dòng)其閑置的印刷機資源,為企業(yè)提供設計、采購、送貨的一站式服務(wù),定制品全線(xiàn)低于市場(chǎng)價(jià)20%。

3 國內外企業(yè)級服務(wù)發(fā)展現狀

3.1 國內企業(yè)級服務(wù)發(fā)展情況

據不完全統計結果,目前國內企業(yè)級服務(wù)各領(lǐng)域創(chuàng )業(yè)項目數量有386家,涵蓋了15個(gè)具體領(lǐng)域,包括CRM、ERP、HR、OA及協(xié)同辦公、收銀支付、考勤等等。從數據來(lái)看,管理類(lèi)軟件最熱門(mén),適用范圍廣的比較受歡迎,領(lǐng)域偏冷的提供商則不多。

具體而言,收銀支付領(lǐng)域創(chuàng )業(yè)企業(yè)最多,多達73家。OA及協(xié)同辦公緊隨其后,數量有54家。ERP、通信及客服、CRM領(lǐng)域在35-45家區間,HR、財務(wù)領(lǐng)域超過(guò)25家,APM、推送、測試領(lǐng)域則不足10家,其余的在10-20家間。

在企業(yè)服務(wù)50強中,上榜企業(yè)總估值大約為1979億元,平均估值39.6億元。從具體細分行業(yè)來(lái)看,企業(yè)級服務(wù)50強中,云服務(wù)與大數據領(lǐng)域上榜最多、估值最高,占比均為18%。緊隨其后的是移動(dòng)辦公、開(kāi)發(fā)者服務(wù)、企業(yè)級智能、人力資源,占比都超過(guò)10%。營(yíng)銷(xiāo)、網(wǎng)絡(luò )安全、辦公租賃則較少。

企業(yè)級服務(wù)正處于高速增長(cháng)時(shí)期。以企業(yè)級服務(wù)中的SaaS為例,2014年,國內SaaS市場(chǎng)規模大概在306億元;2015年,市場(chǎng)規模再次增至382億元,增長(cháng)率為25.1%。按照30%左右的增速計算,2016年市場(chǎng)規模有希望突破490億。到2018年為止,僅SaaS服務(wù)一項就有望達到890億元。而在眾多企業(yè)級服務(wù)中,以線(xiàn)上云計算方式為載體的SaaS僅為其中一小部分,還有其它基礎設施、線(xiàn)下服務(wù)等,占據大量市場(chǎng)空間。根據Gartner公布的2014年全球CIO調查顯示,中國的IT支出通常僅占公司營(yíng)收的1.5%,估計占成本的比例也非常低。因此,我們非常保守地估計,按照SaaS服務(wù)占企業(yè)級服務(wù)整體1/15計算,到2018年,企業(yè)級服務(wù)市場(chǎng)有望達到1.3萬(wàn)億元。

3.2 國外企業(yè)級服務(wù)發(fā)展情況

企業(yè)級服務(wù)在國外已有數十年的發(fā)展歷史,例如美國早在90年代就出現了專(zhuān)業(yè)的企業(yè)級服務(wù)公司。過(guò)去十年間,優(yōu)秀的企業(yè)級公司商業(yè)模式逐漸成熟,并受到資本的認可,在CRM、稅務(wù)等多個(gè)領(lǐng)域都出現了商業(yè)模式得到驗證的優(yōu)秀企業(yè),其中不乏類(lèi)似Salesforce這樣市值超過(guò)百億的巨頭。本節將例舉一些國外不同領(lǐng)域的優(yōu)秀企業(yè)級服務(wù)公司,探尋其成功之處。

3.2.1 Salesforce:CRM服務(wù)

一體化產(chǎn)品線(xiàn)帶動(dòng)營(yíng)收增長(cháng),提升客戶(hù)粘性。Salesforce從銷(xiāo)售自動(dòng)化領(lǐng)域起家,如今已推出了與客戶(hù)關(guān)系管理相關(guān)的多種云服務(wù),包括最核心的Service Cloud和Marketing Cloud。前者主要功能是24小時(shí)客服,幫助客戶(hù)為其銷(xiāo)售對象提供個(gè)性化、多渠道的支持服務(wù)以及智能預測服務(wù)。而后者主要功能是市場(chǎng)營(yíng)銷(xiāo)自動(dòng)化。2015年Service Cloud和Marketing Cloud的收入在訂閱總收入中的占比分別為29.3%和10.5%,相較于2014年占比增加;同比分別增長(cháng)37.7%和29.5%,增速明顯高于Sales Cloud。另外,一體化的產(chǎn)品格局也在帶動(dòng)客戶(hù)留存率的提升。

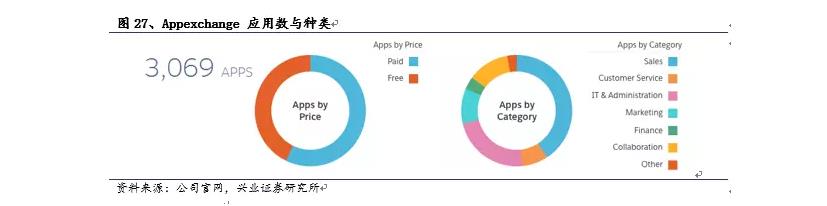

以PaaS架構拓展平臺資源,構建生態(tài)體系。Salesforce在SaaS的基礎上開(kāi)發(fā)了基于PaaS的平臺,以滿(mǎn)足客戶(hù),尤其是大客戶(hù)多樣化的定制需求。平臺由開(kāi)發(fā)平臺Force.com和交易平臺Appexchange構成。Force.com面向客戶(hù)和第三方開(kāi)發(fā)者,在這上面,可以定制UI、工作流、表格;運用Apex編程語(yǔ)言、Visualforce、Lightning等按需開(kāi)發(fā)應用;使用接口集成其他應用。而在A(yíng)ppexchange上,用戶(hù)可以自由購買(mǎi)第三方開(kāi)發(fā)者開(kāi)發(fā)的應用,平臺不收取費用,從而吸引更多開(kāi)發(fā)者加入平臺從事開(kāi)發(fā)。行業(yè)領(lǐng)先的開(kāi)發(fā)技術(shù),數量龐大的開(kāi)發(fā)者以及種類(lèi)豐富的應用,為Salesforce構建起成熟的云服務(wù)生態(tài)體系。

4 企業(yè)級服務(wù)未來(lái)發(fā)展路徑

通過(guò)產(chǎn)業(yè)鏈調研,我們發(fā)現,國內企業(yè)級服務(wù)提供商主要客戶(hù)群體分道揚鑣,背后則是整體發(fā)展路徑的分化。部分進(jìn)入較早的服務(wù)提供商開(kāi)始轉向中大型企業(yè)過(guò)渡。究其原因,一方面,近年來(lái)我國中小企業(yè)信息化水平的提升不達預期,與大中型企業(yè)的差距越來(lái)越大。這限制了面向中小企業(yè)的企業(yè)級服務(wù)的市場(chǎng)空間,也使得該市場(chǎng)未來(lái)的增長(cháng)存在較大的不確定性。更重要的是,中小企業(yè)客戶(hù)的獲客成本相對于大企業(yè)較高,同時(shí)較短的企業(yè)生命周期和營(yíng)收的不穩定性導致中小企業(yè)客戶(hù)的續費率普遍較低,這對包括SaaS企業(yè)在內的服務(wù)提供商的盈利能力造成不利影響。反觀(guān)中大型客戶(hù),其較高的客單價(jià),較低的客戶(hù)流失率和較低的獲客成本,將有望為提供商注入持續的增長(cháng)動(dòng)力。

與此同時(shí),數量龐大的中小企業(yè)客戶(hù)的企業(yè)級服務(wù)需求,將主要由有能力集聚各類(lèi)企業(yè)級服務(wù)的平臺來(lái)滿(mǎn)足。這類(lèi)平臺的特點(diǎn)是可以將大量外部企業(yè)級服務(wù)提供商的應用分門(mén)別類(lèi)地集中在自己構建的平臺上,通過(guò)對接大量的中小企業(yè)客戶(hù),實(shí)現服務(wù)的售賣(mài)。平臺將降低參與的提供商的獲客成本,提升其盈利能力。因此,平臺在未來(lái)也將具備較大的市場(chǎng)空間。

在目標客戶(hù)群體分歧同時(shí)產(chǎn)生的,是未來(lái)發(fā)展路徑的分化。我們認為,未來(lái)企業(yè)級服務(wù)將分化為垂直深耕和平臺型兩種。

4.1 面向中大型企業(yè):垂直深耕

企業(yè)級服務(wù)主要客戶(hù)向中大型企業(yè)轉移的重任,其成敗的關(guān)鍵在于是否能夠適應中大型企業(yè)復雜、個(gè)性化的業(yè)務(wù)需求,并通過(guò)持續的產(chǎn)品更迭適應行業(yè)的動(dòng)態(tài)發(fā)展和企業(yè)的業(yè)務(wù)變化。因此,企業(yè)級服務(wù)提供商在未來(lái)需在垂直方向上不斷提升其產(chǎn)品功能的深度。我們認為,企業(yè)級服務(wù)提供商未來(lái)實(shí)現垂直深耕將主要通過(guò)兩種途徑:深層次定制和行業(yè)可配置。

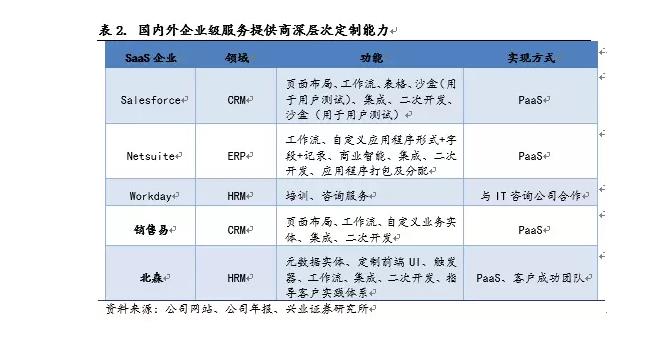

深層次定制:標準的企業(yè)級服務(wù)提供商在應對大企業(yè)客戶(hù)靈活的定制需求時(shí),表現得力不從心。提供商需要在提供簡(jiǎn)單的標準化服務(wù)的基礎上,幫助客戶(hù)完成更具深度的定制和開(kāi)發(fā)。實(shí)現這一目標的初級方式是深入分析其所在管理領(lǐng)域的業(yè)務(wù)特點(diǎn),從而將標準化服務(wù)細分為更多更具體的“功能模塊”。

以企業(yè)級服務(wù)領(lǐng)域常見(jiàn)的SaaS企業(yè)為例,國外很多SaaS企業(yè)在SaaS應用的底層構建起了PaaS平臺,而國內的銷(xiāo)售易、北森等企業(yè)也成功完成了PaaS平臺的開(kāi)發(fā),開(kāi)啟了SaaS+PaaS時(shí)代。PaaS平臺主要通過(guò)三個(gè)層面提供深層次定制的能力。第一個(gè)層面是對標準SaaS服務(wù)的自定義配置,包括個(gè)性化布局頁(yè)面和UI、定制符合企業(yè)需求的復雜業(yè)務(wù)與流程、商業(yè)智能分析等等,可以滿(mǎn)足客戶(hù)基礎的個(gè)性化需求;第二個(gè)層面是二次開(kāi)發(fā)出新的應用程序和工作流程,可以滿(mǎn)足用戶(hù)更深層的個(gè)性化需求,主要由客戶(hù)自己的開(kāi)發(fā)團隊、SaaS企業(yè)的開(kāi)發(fā)實(shí)施團隊或者第三方開(kāi)發(fā)者在PaaS平臺上實(shí)現。為了更好地支持二次開(kāi)發(fā),有的PaaS平臺還會(huì )提供沙盒環(huán)境中的測試以及應用程序的打包、分配。最后一個(gè)層面是集成,通過(guò)API接口等與其他各類(lèi)應用以及企業(yè)現有的應用對接,實(shí)現多應用間數據流、業(yè)務(wù)流的整合。

此外,對客戶(hù)的軟件操作和業(yè)務(wù)實(shí)踐提供有針對性的咨詢(xún)和指導也是實(shí)現深層次定制的重要方式。比如知名HRM服務(wù)提供商Workday就通過(guò)培訓服務(wù)提升客戶(hù)的操作體驗,并且與埃森哲等IT咨詢(xún)公司建立合作,為客戶(hù)提供咨詢(xún)服務(wù)。國內的HRM服務(wù)提供商北森通過(guò)組建“客戶(hù)成功團隊”,把客戶(hù)在遇到難題時(shí)立即想開(kāi)發(fā)一個(gè)新功能的要求轉移到幫助客戶(hù)建立更好的實(shí)踐體系上去,幫助客戶(hù)實(shí)現理清業(yè)務(wù)流程為先,以用軟件進(jìn)行管理為后。

未來(lái),國內越來(lái)越多的SaaS企業(yè)將有望逐步建立起PaaS平臺,積累更多的應用和開(kāi)發(fā)者,不斷提升平臺的定制能力,并針對客戶(hù)的操作和實(shí)踐提供更專(zhuān)業(yè)的的咨詢(xún)和指導服務(wù),以實(shí)現深層次的定制。

在垂直發(fā)展的過(guò)程中,往往面臨大客戶(hù)的“一攬子需求”,即客戶(hù)希望在獲得某一特定的服務(wù)之后,也能獲得與之相關(guān)聯(lián)的其他服務(wù)。而提供相關(guān)服務(wù),也有助于幫助提供商提高客單價(jià),增強客戶(hù)粘性。為此,在未來(lái)企業(yè)級服務(wù)提供商需要在其原有產(chǎn)品功能之外,不斷拓展相關(guān)聯(lián)的其他功能,構建起一體化的功能格局。

仍然以SaaS領(lǐng)域為例,實(shí)現上述目標的方式主要有兩個(gè):具備較多客戶(hù)資源和公信力的企業(yè)可以在自己的PaaS平臺上吸引海量的第三方開(kāi)發(fā)者,開(kāi)發(fā)出相關(guān)聯(lián)的其他類(lèi)型功能。而另一種方式則是由企業(yè)自己完成關(guān)聯(lián)產(chǎn)品線(xiàn)的拓展。

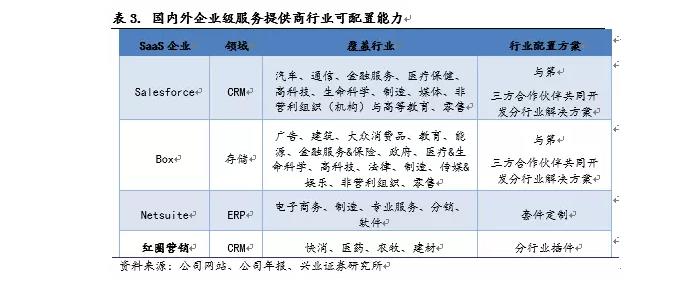

行業(yè)可配置:處于不同行業(yè)的大企業(yè)客戶(hù)的業(yè)務(wù)差異性較大,因此,從提供行業(yè)通用的服務(wù),到提供不同行業(yè)的配置方案,也是企業(yè)級服務(wù)提供商實(shí)現垂直深耕的重要路徑之一。

以SaaS為例,國外比較成熟的SaaS企業(yè)主要采用兩種行業(yè)配置方案。一種是提供豐富的定制套件,通過(guò)套件的組合定制來(lái)適應不同行業(yè)的特點(diǎn)和痛點(diǎn)。另一種是在對客戶(hù)需求進(jìn)行調研之后,與第三方合作伙伴在PaaS開(kāi)發(fā)平臺上共同開(kāi)發(fā)一系列分行業(yè)解決方案。

相較于國外龍頭SaaS企業(yè),目前國內SaaS企業(yè)的行業(yè)配置方案還不夠成熟,依托PaaS平臺對分行業(yè)解決方案進(jìn)行開(kāi)發(fā)還處于萌芽期,行業(yè)配置方案覆蓋的行業(yè)數量也較少。未來(lái),國內具備資金和技術(shù)實(shí)力的SaaS企業(yè)將一方面沿襲套件定制、提供分行業(yè)插件以及與第三方合作伙伴共同開(kāi)發(fā)分行業(yè)解決方案這三種行業(yè)配置方案,另一方面不斷開(kāi)拓其他形式的行業(yè)配置方案,實(shí)現行業(yè)的可配置。

4.2 面向中小型企業(yè):平臺聚合

平臺能夠把企業(yè)級服務(wù)提供商的產(chǎn)品集中于平臺之上來(lái)對接中小企業(yè)客戶(hù)的需求。與專(zhuān)注于提供某一類(lèi)服務(wù)的企業(yè)不同,平臺致力于匯聚大量的服務(wù)提供商和客戶(hù),未來(lái)將是承載中小客戶(hù)企業(yè)級服務(wù)需求的重要力量。

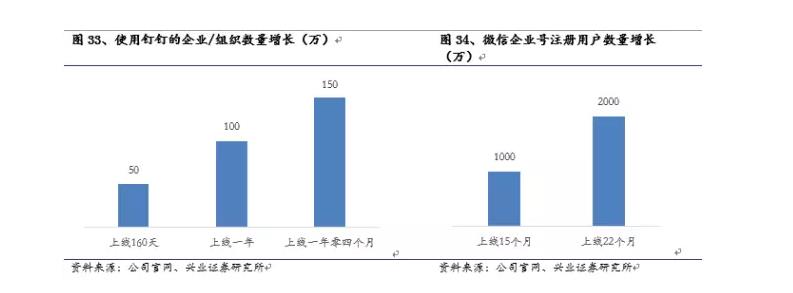

企業(yè)級服務(wù)平臺往往以某類(lèi)相對簡(jiǎn)單的移動(dòng)端企業(yè)級服務(wù)為入口(例如企業(yè)即時(shí)通訊+協(xié)同),通過(guò)服務(wù)免費的模式在短時(shí)間內積累起巨大的流量。之后,平臺會(huì )開(kāi)放可定制的入口,吸引各類(lèi)提供商將產(chǎn)品整合到平臺的基礎服務(wù)中。由此,平臺有望匯聚起巨大的流量和豐富的服務(wù),實(shí)現兩者的對接。另外,功能型平臺類(lèi)似于2C端的應用,可以面向大量的活躍用戶(hù)去挖掘更豐富的產(chǎn)品、服務(wù)增值機會(huì )。這類(lèi)平臺目前以阿里巴巴旗下的釘釘和微信企業(yè)號為代表。

以中小企業(yè)最亟需的通訊和協(xié)同功能為入口,提供免費、實(shí)用的產(chǎn)品,實(shí)現快速引流。釘釘和微信企業(yè)號的共同點(diǎn)是都面向中小企業(yè)提供即時(shí)通訊和協(xié)同辦公的功能。釘釘的功能涵蓋聊天IM、消息傳達、電話(huà)會(huì )議、日常工作(審批、簽到、公告、日志、管理日歷)、釘郵、釘盤(pán);微信企業(yè)號的功能則覆蓋了企業(yè)通訊錄、自由收發(fā)消息、標簽分組、權限分級、統一會(huì )話(huà)入口、微信原生功能(拍照、掃碼、支付、位置)等。

未來(lái),免費且功能實(shí)用的基礎服務(wù),再疊加母公司的品牌影響力,將幫助此類(lèi)平臺持續而迅速地獲取流量。

著(zhù)手接入外部ISV,暢想更豐富的增值方式。釘釘的開(kāi)放入口已經(jīng)吸引了藍凌(協(xié)同)、紅圈營(yíng)銷(xiāo)(CRM)等ISV在平臺上定制自己的服務(wù)。而微信企業(yè)號也已經(jīng)接入了行業(yè)通用的和面向垂直行業(yè)的多種第三方應用,涵蓋移動(dòng)辦公、客戶(hù)關(guān)系、企業(yè)培訓、團隊協(xié)同、人力資源、員工服務(wù)、企業(yè)客服等功能,覆蓋了校園、貿易批發(fā)、連鎖門(mén)店、醫療、運輸流通、地產(chǎn)等垂直行業(yè)。

除吸引流量的基礎外,此類(lèi)平臺還能匯聚大量不同類(lèi)型的外部企業(yè)級服務(wù),通過(guò)對接平臺下游龐大的存量和增量客戶(hù),實(shí)現企業(yè)級服務(wù)的售賣(mài)。例如:神州數碼正在重點(diǎn)布局的企業(yè)服務(wù)平臺為代表,主要有以下三大功能:

1) 聚合海量服務(wù)資源,降低獲客成本,助力客戶(hù)需求與產(chǎn)品服務(wù)迅速對接,實(shí)現供需雙方快速交易。例如神州數碼企業(yè)服務(wù)平臺通過(guò)聚合大量的云計算資源和SaaS云應用資源,構建起一個(gè)大型云聚合資源池。依托神州數碼多年積累的百萬(wàn)級的企業(yè)客戶(hù)數量,云資源提供商可以更容易地對接下游中小企業(yè)客戶(hù)的需求,破解中小企業(yè)客戶(hù)獲客成本較大的困局。另外,中小企業(yè)在大量企業(yè)級云服務(wù)提供商面前往往面臨選擇難題,企業(yè)云服務(wù)平臺可以幫助他們選擇適合的服務(wù),同時(shí)也幫助云資源提供商找到與其產(chǎn)品特點(diǎn)相契合的客戶(hù),增大“客戶(hù)成功”的幾率,促進(jìn)供需雙方交易的達成。

2) 以云資源為基礎,提供云增值服務(wù)。在聚合云資源的基礎上,企業(yè)云服務(wù)平臺基于神州數碼多年的技術(shù)積累和方案實(shí)踐,提供一系列云增值服務(wù),幫助企業(yè)級客戶(hù)實(shí)現一站式登云。具體包括:1)混合云統一管理:IaaS資源整合、數據遷移、協(xié)同管理調配多朵云資源。2)iPaaS及云應用集成:統一賬號管理、數據交互。3)云專(zhuān)業(yè)化服務(wù):培訓、咨詢(xún)、規劃、建設、遷移、管理。云增值服務(wù)將與云資源相輔相成,為企業(yè)云服務(wù)平臺帶來(lái)更大的盈利空間。

3) 吸納更多合作伙伴,推動(dòng)更多合作模式,提供更多產(chǎn)品服務(wù),構建云生態(tài)體系。企業(yè)云服務(wù)平臺在成長(cháng)過(guò)程中,將會(huì )不斷尋找更多的合作伙伴,挖掘更多的合作模式,比如與云營(yíng)銷(xiāo)合作伙伴建立合作關(guān)系。同時(shí),在未來(lái),更多的產(chǎn)品和服務(wù)如金融服務(wù)、供應鏈服務(wù)、政務(wù)服務(wù)、廣告服務(wù)、大數據服務(wù)等有望陸續加入企業(yè)云服務(wù)平臺,成為云生態(tài)體系的參與者。

對于兩種不同類(lèi)型的企業(yè),其路徑分化,挑戰也各不相同。對于垂直深耕型企業(yè)而言,關(guān)鍵在于滿(mǎn)足企業(yè)復雜、個(gè)性化的業(yè)務(wù)需求,并通過(guò)持續的產(chǎn)品更迭適應行業(yè)的動(dòng)態(tài)發(fā)展和企業(yè)的業(yè)務(wù)變化,在垂直方向上不斷提升其產(chǎn)品功能的深度,增加客戶(hù)黏性,通過(guò)個(gè)性化服務(wù)提高客單價(jià),走精品化的行業(yè)內龍頭路線(xiàn)。對于這類(lèi)企業(yè),如果沒(méi)有較強的壁壘以及差異化價(jià)值的時(shí)候,會(huì )很容易陷入紅海的競爭當中。因此相比于快速擴張,垂直深耕型企業(yè)的挑戰更加在于如何提升產(chǎn)品競爭力,提升客戶(hù)口碑、維護典型客戶(hù),提高服務(wù)質(zhì)量與用戶(hù)粘性。

而對于平臺聚合型企業(yè)而言,關(guān)鍵在于聚合更多的客戶(hù)與資源,方式可能是提供免費且功能實(shí)用的基礎服務(wù),再疊加母公司的品牌影響力,以此幫助平臺持續而迅速地獲取流量,拓寬上下游渠道,實(shí)現大平臺戰略。對于這一路徑的企業(yè),由于其前期擴張思路類(lèi)似于C端企業(yè),需要積累初始資本以支持擴張階段的消耗,因此平臺背后的支持力量非常重要。而在擁有一定流量后,如何維護平臺,找到合適的變現途徑,能在規模較小的企業(yè)身上賺到足夠的ARPU值以覆蓋獲客成本,也是該類(lèi)企業(yè)在發(fā)展后期遇到的挑戰。

總體而言,這兩種路徑并無(wú)優(yōu)劣之分。垂直深耕型企業(yè)可以通過(guò)維持穩定客源,提高客單價(jià),增加毛利等方式實(shí)現盈利;平臺聚合型企業(yè)則可以發(fā)揮渠道優(yōu)勢,在海量用戶(hù)基礎上挖掘利潤增長(cháng)點(diǎn)。這兩種途徑中的優(yōu)秀企業(yè),未來(lái)都能通過(guò)各自模式變現。

蘇公網(wǎng)安備 32021402000219號